Патентная система налогообложения . НК РФ) Патентная система налогообложения не применяется в отношении видов предпринимательской деятельности, осуществляемых в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом (п. НК РФ)Заменяет налоги^К началу страницы. Применение патентной системы налогообложения предусматривает освобождение от обязанности по уплате (п. НК РФ): Налог на доходы физических лиц В части доходов, полученных при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения Налог на имущество физических лиц В части имущества, используемого при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения НДС За исключением НДС, подлежащего уплате: при осуществлении видов предпринимательской деятельности, в отношении которых не применяется патентная система налогообложенияпри ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикциейпри осуществлении операций, облагаемых в соответствии со статьей 1. НК РФВиды предпринимательской деятельности, в отношении которых возможно применение патентной системы налогообложенияремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий; ремонт, чистка, окраска и пошив обуви; парикмахерские и косметические услуги; химическая чистка, крашение и услуги прачечных; изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц; ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий; ремонт мебели; услуги фотоателье, фото- и кинолабораторий; техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования; оказание автотранспортных услуг по перевозке грузов автомобильным транспортом; оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом; ремонт жилья и других построек; услуги по производству монтажных, электромонтажных, санитарно- технических и сварочных работ; услуги по остеклению балконов и лоджий, нарезке стекла и зеркал, художественной обработке стекла; услуги по обучению населения на курсах и по репетиторству; услуги по присмотру и уходу за детьми и больными; услуги по приему стеклопосуды и вторичного сырья, за исключением металлолома; ветеринарные услуги; сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности; изготовление изделий народных художественных промыслов; прочие услуги производственного характера (услуги по переработке сельскохозяйственных продуктов и даров леса, в том числе по помолу зерна, обдирке круп, переработке маслосемян, изготовлению и копчению колбас, переработке картофеля, переработке давальческой мытой шерсти на трикотажную пряжу, выделке шкур животных, расчесу шерсти, стрижке домашних животных, ремонту и изготовлению бондарной посуды и гончарных изделий, защите садов, огородов и зеленых насаждений от вредителей и болезней; изготовление валяной обуви; изготовление сельскохозяйственного инвентаря из материала заказчика; граверные работы по металлу, стеклу, фарфору, дереву, керамике; изготовление и ремонт деревянных лодок; ремонт игрушек; ремонт туристского снаряжения и инвентаря; услуги по вспашке огородов и распиловке дров; услуги по ремонту и изготовлению очковой оптики; изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества; переплетные, брошюровочные, окантовочные, картонажные работы; зарядка газовых баллончиков для сифонов, замена элементов питания в электронных часах и других приборах); производство и реставрация ковров и ковровых изделий; ремонт ювелирных изделий, бижутерии; чеканка и гравировка ювелирных изделий; монофоническая и стереофоническая запись речи, пения, инструментального исполнения заказчика на магнитную ленту, компакт- диск, перезапись музыкальных и литературных произведений на магнитную ленту, компакт- диск; услуги по уборке жилых помещений и ведению домашнего хозяйства; услуги по оформлению интерьера жилого помещения и услуги художественного оформления; проведение занятий по физической культуре и спорту; услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах; услуги платных туалетов; услуги поваров по изготовлению блюд на дому; оказание услуг по перевозке пассажиров водным транспортом; оказание услуг по перевозке грузов водным транспортом; услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и транспортировка); услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные, транспортные работы); услуги по зеленому хозяйству и декоративному цветоводству; ведение охотничьего хозяйства и осуществление охоты; занятие медицинской деятельностью или фармацевтической деятельностью лицом, имеющим лицензию на указанные виды деятельности; осуществление частной детективной деятельности лицом, имеющим лицензию; услуги по прокату; экскурсионные услуги; обрядовые услуги; ритуальные услуги; услуги уличных патрулей, охранников, сторожей и вахтеров; розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 5. ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации; ремонт компьютеров и коммуникационного оборудования.

Полный перечень видов деятельности перечислен в законе о применении индивидуальными предпринимателями патентной системы налогообложения того субъекта Российской Федерации в котором будет осуществляться предпринимательская деятельность. Совмещение патентной системы налогообложения с иными системами налогообложения^К началу страницы. Положения главы 2. НК РФ не запрещают индивидуальным предпринимателям совмещать несколько режимов налогообложения.

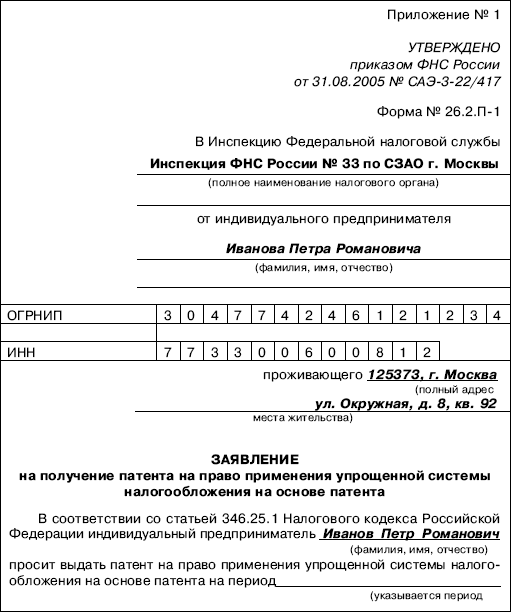

Заявление на получение патента в 2016 году для ИП. Скачать бланк форма . Новая форма со .

При применении патентной системы налогообложения и осуществлении видов предпринимательской деятельности, в отношении которых индивидуальным предпринимателем применяется иной режим налогообложения, индивидуальный предприниматель обязан вести учет имущества, обязательств и хозяйственных операций в соответствии с порядком, установленным в рамках применяемого режима налогообложения (п. НК РФ). Документ, удостоверяющий право на применение патентной системы^К началу страницы- Это патент на осуществление 1 из видов предпринимательской деятельности, который действует на территории того муниципального образования, городского округа, города федерального значения или субъекта Российской Федерации, который указан в патенте (п. НК РФ). Форма патента на право применения патентной системы налогообложения утверждена Приказом ФНС России 2. НК РФ). Процедура перехода на патентную систему налогообложения^К началу страницы. Для получения патента индивидуальный предприниматель должен подать в налоговый орган заявление на получение патента по форме, утвержденной приказом ФНС России от 1. НК РФ) Заявление может быть подано лично или через представителя, направлено в виде почтового отправления с описью вложения или передано в электронной форме по телекоммуникационным каналам связи. Срок выдачи налоговым органом патента^К началу страницы.

Заявление на Патент на 2. Патентная система налогообложения (ПСН) — является одной из самых популярных и удобных. Для перехода на нее необходимо заполнить и подать в ИФНС заявление на патент на 2. В нашем сегодняшнем материале мы расскажем о преимуществах ПСН, порядке заполнения заявления на применение этой системы налогообложения, сроках действия патента.

Как заполнить заявление на получение патента для индивидуального предпринимателя в 2017 году. Скачать бланк форма Заявление на получение патента необходимо подать не позднее чем за 10 дней до начала применения патентной системы налогообложения.

Чтобы использовать патент с конкретной даты, подайте заявление за 10 рабочих дней до неё. Заявление на получение патента по форме 26.5-1. ФНС России наделена полномочием устанавливать форму заявления на получение патента. В связи с этим старая рекомендуемая форма заявления .

В нижней части страницы можно скачать бланк заявления на патент на 2. Преимущества и недостатки ПСНВ настоящий момент ПСН — это наиболее удобная система налогообложения по причине низкой административной и налоговой нагрузки на предпринимателей, которые ее применяют. Главные ее достоинства состоят в следующем: минимальный объем отчетности. Подробнее об отчетах на ПСН можно узнать тут; стоимость патента можно не рассчитывать самостоятельно. Это делают сотрудники ИФНС. Однако, тут мы опубликовали расчет стоимость патента, для тех предпринимателей, которым необходимо определить, выгодно ли будет работать на этой системе; патент можно взять на срок от 1 до 1. ПСН освобождается от уплаты НДФЛ, НДС и налога на имущество; до 1 июля 2.

ПСН, освобождены от обязанности применения кассовых аппаратов. Однако с 1 июля 2. ФЗ от 0. 3. 0. 7. Но льготный период могут продлить. Подробности тут. К сожалению, не обошлось и без недостатков: применять эту систему налогообложения могут не все предприниматели. Полный перечень видов деятельности, допускающих применение ПСН перечислен в п. НК РФ и опубликован тут; ИП на ПСН может иметь не более 1.

Куда и как подавать заявление? Для постановки на ПСН или перехода на эту систему необходимо подать заявление по форме 2. ИФНС. Бланк утвержден приказом ФНС РФ от 1. Сделать это можно одним из следующих способов: Лично. Через представителя. Как Самому Заменить Электропроводку В Панельной Хрущевке.

По почте заказным письмом. При наличии ключа электронной подписи, можно направить заявление на получение патента в 2. Личный кабинет налогоплательщика Налог.

Если заявление подано одновременно с документами на регистрацию ИП, то ПСН будет применяться с момента выдачи свидетельства о регистрации ИП. Если ИП планирует вести деятельность по месту проживания, заявление на ПСН необходимо подавать в ИФНС по месту жительства. Если же деятельность будет вестись в регионе отличном от региона проживания, то и заявление необходимо подать в ИФНС того региона, где будет вестись деятельность. Порядок заполнения документа.

Документ заполняется в следующем порядке: На первой странице указываются ФИО, ИНН и ОГРНИП ИП, адрес проживания и код ИФНС, в которую ИП обратился с заявлением. Тут же указывается дата, с которой ИП начинает применять патент, и период его действия (от 1 до 1. Внизу первого листа ставится цифра 1 или 2 в зависимости от того, заполняет ли документ ИП лично, или это делает его доверенное лицо. Далее ставится печать (при наличии), дата и подпись, указывается контактный телефон. На второй странице указывается код ОКВЭД, прописывается соответствующий вид деятельности. Затем указывается, планирует ли ИП работать самостоятельно или с привлечением наемных работников. Во втором случае должна быть указана средняя численность сотрудников.

Далее указывается налоговая ставка, составляющая 6%. На третьей странице указывается место осуществления деятельности, заполняется код по ОКТМО и адрес. Четвертая страница необходима тем ИП, которые в своей деятельности используют транспортные средства. В зависимости от типа транспортного средства, которое будет использовать ИП, в строке . В соответствующие графы заносятся коды вида объекта и признака объекта. Соответствующие коды даны в сносках в нижней части данного листа. Срок действия и порядок оплаты патента.

В соответствии с п. НК РФ, патент может быть выдан на срок от 1 до 1. В случае необходимости продления действия патента, необходимо подать заявление новое заявление на патент для ИП на 2. Если патент берется на срок менее шести месяцев, то он должен быть оплачен в течение первых двадцати пяти календарных дней действия ПСН.

Если патент берется на срок более шести месяцев, то треть стоимости патента должна быть оплачена в течение первых двадцати пяти календарных дней с момента начала применения ПСН, остальная часть — не позднее тридцати дней до момента окончания срока действия патента. Отказ в выдаче патента. ИФНС обязана выдать ИП патент или уведомление об отказе в его выдаче в течение пяти дней с момента получения заявления.

Отказ возможен в следующих случаях: ПСН не применяется в отношении видов деятельности, заявленных ИП; ИП указал недопустимый срок действия патента; ИП утратил право применения ПСН до окончания срока его действия, а заявление было подано в год утраты этого права; ИП не доплатил сумму по патенту, полученному ранее; ИП не заполнил все обязательные поля в заявлении. После устранения нарушений заявление может быть подано повторно. Бланк и образец заполнения. Добавить комментарий. Тоже может быть полезно: Информация полезна?

Расскажите друзьям и коллегам. Уважаемые читатели! Материалы сайта TBis.

Если Вы хотите узнать, как решить именно Ваш вопрос — обращайтесь в форму онлайн консультанта или звоните по телефонам: 8 (4. Москва); 8 (8. 12) 3. Санкт- Петербург, Ленинградская область); 8 (8. Федеральный номер). Это быстро и бесплатно!

Комментарии. Нажимая на кнопку . Если вам необходима юридическая консультация, рекомендуем получить ее, задав вопрос по телефонам, указанным выше, или через эту форму.

Навигация

- Лучшая Программа Для Увеличения Фото Без Потери Качества

- Белоруснефть Дисконтная Карта

- Класний Куточок Шаблон

- Калькулятор Пин Ниссан

- Драйвер Camon Mf 3010 Для Виндовс 8 64

- Wd Smartware Pro Торрент

- Проекты Магазинов

- Кроссворд С Ключевым Словом Литература

- Airport Utility На Русском

- Реле Давления Grundfos Ff 4-4 Инструкция По Подключению

- Инструкция По Охрано-Пожарной Сигнализации Фирмы Bosh

- Программа Для Изменения Звука Приветствия В Windows 7